作者: 币安app官方 日期:2024-11-26 03:33

演讲:Frank_leee、Wilson

编辑:Jessie、Junchen

FTX 的暴雷对整个 Crypto 行业的打击无疑是深重的,不管是逐利的散户还是合规的机构都对这个行业产生了怀疑。很多人都无法理解为什么昔日的「华尔街 golden boy」SBF 和高盈利能力的量化基金 Alameda Research 竟会把 FTX 带入绝境。

而现存的讨论大多停留在 CZ 和 SBF 之间的闹剧,和一些耸人听闻的假设,很少有结合真实数据和机制设计从源头寻找 FTX 暴雷的原因。

FTX 作为 crypto 市场排名第二的交易所,为什么在短短几天内就落入了破产清算的下场?它与 Alameda 又有什么说不清的关系?FTX 事件会对整个行业发展轨迹带来什么影响?

借着这次事件,拾象的两位伙伴 Frank 和 Wilson 一起录了一期深度解析的播客,不同于媒体花很多精力在讲这个事件发生了什么,本期内容主要篇幅在于分析事件背后的原理和机制。

我们也汇总了市场上的公开信息和手头的 FTX/Alameda 相关资料,包括 FTX 2021 年的营收数据、Alameda 早期的 pitch points 和 Alameda 做市、借贷的 term sheet,我们都整理成了一篇 Notion 文档,大家可以在文末「Reference」中查阅。

「阶梯计划」是一档深度播客,从加密行业原理与机制层面,讲现阶段中文媒体没讲和主流英文媒体不讲的话。另一方面,英文加密圈掌握着加密世界的话语体系,中国投资者很容易被他们宣扬的各种概念「忽悠」,「阶梯计划」希望为加密世界补充一个高质量的中文视角。

Frank:咱们两个都是 FTX 的资深用户, 当时你是怎么评估风险,并保住自己的资产的?

Wilson:这个事对我个人而言肯定是很重要的事件。FTX 是我用得最多的中心化交易所,当天大概花了 2 小时平仓。我会第一时间把钱转出来,有三个原因:

基于这三点,我纠结了一下。当天上午我看到新闻,觉得没事。到下午的时候,我发现大额转账真的转不出来,当时就慌了,尝试了很多方法,最后通过大量的小额 ETH 转账把钱提了出来。所以我没有因为它破产钱被卡在里面,但是这个过程中的滑点与市场波动肯定也带来一些磨损,相对而言我还算比较幸运的。

Frank:我当时有一个错误的感觉,我之前认识一些 Alameda 的人,他们给我的感觉是他们很赚钱。我接受这个钱在 Alameda 里,因为 FTX 有 margin borrow 的功能。我当时判断的是 Alameda 靠 Solana 赚了很多钱,而且他们去链上挖矿, 在 FTX 里做市和交易,应该是赚钱的,但结果来看我做了错误的判断。

margin borrow:保证金借款

什么是做市商?

Frank:那 Alameda 到底是怎么亏损掉 80 亿美金的?FTX 团队之前是做市商,如果不是真正天天做交易的人可能不了解,为什么一个交易所和做市商有这么深的绑定?Wilson 和大家简单讲一下什么是做市商吧?

Wilson:我们可以归纳几个显著特点:

1. 交易方式:就像它的名字,它负责给市场提供流动性,所以它大部分的交易方式是在市场上下 limit order,它的交易能够让市场里 order book 的深度变深而不是变浅,让交易的价差变小而不是变大。

limit order:限价单

order book:订单簿

2. 收益来源:它的收益来源主要来自于 liquidity taker,就是想在市场上获得流动性的人,liquidity taker 在交易时会使资产价格产生小幅波动,这正是 liquidity provider 在做市中挣钱的根本来源。

liquidity provider:做市商

liquidity taker:充当做市商对手盘其他交易者

3. 基本特点:做市商应该是 delta neutral 的,它不会持有任何隔夜仓位,甚至在非常短的时间之内,都不会有明显的对任何单一资产的 delta exposure,同时它的交易是非常高频且交易量非常大的,虽然每笔交易可能只赚很少的钱,但是每天会做非常大量的交易,通过每笔交易中间非常小的价差赚钱。所以传统市场的做市商,大多不需要外部资金。就靠自营交易也能生存,因为他们的资产 turnover rate 能做到非常高。由于高频、大量交易和高 turn over 的特点,他们策略的 sharpe ratio 能做到非常高且稳定。

delta neutral:市场中性,由相关金融产品组成的投资组合,其整体价值不受标的资产小幅价格变动的影响,这种情况下 delta 正负相消,所以叫 delta neutral。

sharpe ratio:夏普指数,投资收益与无风险收益之差的期望值,再除以投资标准差。它代表投资者额外承受的每一单位风险所获得的额外收益。

turnover rate:成交量与流通量的比值为换手率,表示一段时间内买卖转手的频率。

Frank:crypto 交易,包括 Alameda 刚起步的时候,最早期更接近于套利策略。当时交易所 API 响应都很慢,专业机构是不屑进场的,Alameda 相当于最早一批比较专业的人。他们做的事情其实当时中国的散户也在做,就是「搬砖」,把不同的交易所价差搬平。所以他们早期做的更像是套利,但我不清楚严格来说,做套利算不算做市商?

Wilson:严格来讲,我觉得一半一半,但它赚的肯定不是经典市场里做市商的主要收益来源。Sam 最早期的成功是通过 BTC 套利,但实际上并没有那么复杂,也无法体现出一个人的交易能力和风险管理水平。他早期的成功是因为那时市场有足够的机会,但是他们团队是否真正能在一个复杂的竞争激烈的市场中,有成熟的做市商策略,并且具备通过这些做市商策略赚钱的能力,今天来看可能是一个问号。

Frank:crypto 做市商按理来说是做 delta neutral 策略,但实际上做市商成功的方式主要依靠项目方提供的上涨齐全。比如我是项目方,我发了一个币,我想上几个交易所,我要卖给做市商一个非常便宜的 call option,币价涨上来了,做市商可以分到上涨的利润。传统市场是不是也有类似的现象?

call option:看涨期权

Wilson:IPO 的时候会分配一些份额,但是价格不会有那么大的折扣,它是相对统一的价格。但如果是公开市场的做市,肯定不存在这样的机制。

Frank:按照 Alameda 自己的说法,最关键的收入就是 call option,所以这个圈子里比较出名的做市商比如 Wintermute、GSR、Alameda 还有 Jump 都主要靠 call option 在牛市的时候赚钱,这是 crypto 做市商比较不一样的点。

Wilson:所以他们的 P&L 不是那么 delta neutral,他们作为一个做市商的 PNL 和市场大盘的 beta 高度相关,这肯定是和传统市场非常不一样的地方。

P&L:profit and loss,损益

Frank:另外他们会做很多套利交易,很多钱是靠这一块赚出来的,因为 crypto 里面光 FTX 上 BTC 相关的交易对就有几十个,里面有各种各样的套利交易相关的机会。总体来说,这是 crypto 市场做市商的一些特别之处。

Frank:刚开始是没有 FTX 的,只有 Alameda。Alameda 团队 17 年开始来做 crypto 交易市场。我觉得他们最早叫做市商没有那么合适,他们最早就是一群交易员做套利,哪里能赚钱就赚哪里钱。他们当时启动基金应该也就几百万美金,但是因为早期套利策略利润很足, 所以几百万美金很快滚到了几千万美金。

17、18 年整个 crypto 的交易生态都在亚洲,百分之七八十的比特币矿场在亚洲,最早 BTC、ETH 巨鲸都是在亚洲。另一方面,crypto 里面有很多衍生品,即使现在绝大多数衍生品也是不能在美国本土交易的。17-19 年,Alameda 团队在香港 17、18 年做套利交易,他们做得还不错。当时在 BitMex 上前十的收益账户里有两个是他们的,各个交易所都知道他们,也当过币安的第一大做市商。

19 年的时候,他们决定开一个交易所,做市商和交易所是有一定利益相关的。Wilson 你可以从传统金融的角度场分析一下这里面的利益冲突吗?

Wilson:作为一个做市商,一个基本原则就是不能通过不公平的优势去 front run 其他交易者。如果一个交易所跟一个做市商是同一主体,并且获得了某种信息上的关联,那这些做市商相对于交易所别的用户来讲,就获得了一些不公平的信息优势。这在传统的金融市场肯定是不被允许的,不仅是交易所跟做市商之间的这种关联,对冲基金跟做市商之间的关联其实都是不被允许的。

front run:抢先交易,指某人利用技术或者市场优势,事先了解及进行的交易过程从而获得利益。

Frank:但 crypto 市场有一个特别之处,因为一个交易所早期大家想去用,一方面交易所有各种 ICO 币,另一个方面交易所最大价值在于它的流动性。因为 crypto 的流动性非常分散,在市场早期,如果一个交易所有非常好的做市商,那它的流动性就会非常好。实际上如果交易所没有很多散户的交易量的话,做市商也不会来。这里你给大家讲一下,对于一个做市商来说, toxic flow 和正常的 flow 之间的区别吗?

toxic flow:有害订单流,指交易对手利用优势信息为做市商制造不利条件的风险。有害订单流是做市商最终亏本的最常见原因。

Wilson:做市商是 liquidity provider,提供 flow 的人是 liquidity taker,他们的 position 永远是反的。所以在做市过程当中,这些 flow 累计挣的钱就是你亏的钱。

所以对于一个正常 flow,比如 retail flow,散户对币价没有太多优势,所以总体而言容易亏钱,做市商容易挣钱。相反,一些有 内幕信息的投资人,他们过来做 flow,做市商就容易亏钱。所以做市商都会对于自己去承接什么样 flow 是要做选择的。如果你的 flow 这些人太牛逼了,就简单来讲,这些人有特别强的 alpha,你来做他的对手,那你肯定是得亏钱的。但是如果在一个大的市场上去做的话,总体而言,flow 里面会有一些比较 smart money 或者 stupid money,最后会呈现出一个比较均衡的一个状态。

retail flow:散户订单流

smart money:聪明、专业投资者的资金

stupid money:不专业的投资者的资金

Frank:crypto 市场有可能比股票市场还更严重一些。因为 BTC 有啥基本面很难说,但是币安、OKX、Huobi 有很多散户,这些散户最喜欢做的就是 market buy,他们直接上去就是买 5 个比特币,他们不会在乎流动性,也肯定不会 TWAP。

market buy:下市价单,按照市场价格下订单

TWAP:Time Weighted Average Price,时间加权平均价格算法,指在一定时间内,将订单拆分成多个小单,并以固定时间间隔执行订单。

这种直接 market buy 几个比特币的 flow 是最好的 flow。我觉得 FTX 早期成功就在于 Alameda 在 FTX 上提供了非常好的流动性,它提供流动性的代价是,给专业交易者提供了很多套利机会。在成熟的市场,正常的 retail flow 和 professional flow,假设是 3:1,但是当 FTX 第一天开始交易的时候,它是没有 retail flow 的,但是 Alameda 已经提供了非常好的流动性,这相当于 Alameda 给 FTX 输血的过程。

很早期的时候,专业投资人对 FTX 这帮人有顾虑。因为就是大家都知道这帮人是专业的 traders,如果用 FTX 的话,你的仓位有可能会被 Alameda 看到。所以早期来说,很多专业投资者并没有来 FTX 平台。19、20 年的时候,相当于 Alameda 给 FTX 输血,这样才启动。Sam 在采访也说了,Alameda 对于 FTX 早期成功是不可或缺的,或者说 Sam 敢做 FTX 最大的优势, 就是有 Alameda。 投资人的尽调报告里都没有提到这一点,因为就是 Sam 当他成功了之后,不愿意说 Alameda 早期做了这些事情,因为这是不合规的。

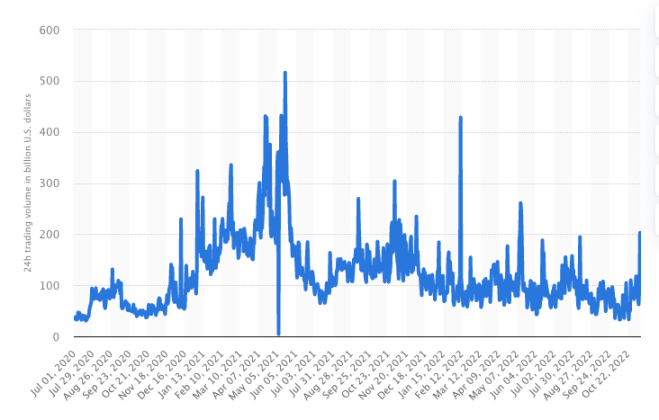

提供流动性实际上是有一定成本的,有一定成本的原因是所有人都知道 FTX 上没有好的 retail flow,在没有这么好 retail flow 的情况下,提供这么好的订单深度是有问题的。没有高质量的 retail flow 的原因很显然,整个市场是 1000-2000 亿的交易量,FTX 顶峰时期是第二名,它的交易量在巅峰的时候也就 100-200 亿美金,跟 OKX 一个量级,但他的主要用户一直都是机构。它的 taker 交易手续费是币安的 20%-50%,maker fee 几乎是零,整体的收费非常低。

FTX 的优势

Wilson:对,我把 FTX 作为主要的中心化交易平台的原因是:

collateral management:抵押品管理,指双方交换资产以减少他们之间无担保金融交易相关的信用风险。

大家原来觉得 Sam 是一个天才交易员等等,后面很多都被证明是错的。但我觉得他做了一个非常好的产品,这个是不可否认。

Frank:衍生品交易所最重要的是两个引擎, 一个是订单匹配引擎, 一个是风险引擎。FTX 的兴衰都由这两个引擎决定。保证金引擎和你说的 cross margin collateral management 息息相关,我们可以重点讲这两个引擎,哪里做得特别好,当然反面也积累了很多风险。

cross margin:全仓保证金。全仓模式下,合约账户中所有资产都将折算作为保证金,强制平仓将损失合约账户中所有资产。逐仓模式下,仓位最大损失是该逐仓仓位所使用的仓位保证金和仓位追加保证金(若有)。如果因为价格波动仓位遭到强平,用户仅损失逐仓仓位保证金,不会影响合约账户其他仓位保证金。

Wilson:在 FTX 上,所有的现货和衍生品仓位都在一个统一的保证金体系下管理。即使你有一个单一仓位,比如说在一个全仓 20 倍杠杆情况下,有单一仓位跌了 5 个点。但如果另一边的现货或者衍生品仓位上涨对冲了它这部分的损失,依然能够保持你的仓位。所以对于交易者来讲,在 FTX 的资金使用效率肯定更高,出现爆仓或清算风险可能性也就更低。

Frank:对,它把借贷和 cross margin 很好地结合在了一起。因为做套利的时候,需要去借币,在 FTX 有几十种币可以借。而在币安上,要借一个二流的币,是非常困难的,币安上几乎只能借 BTC、ETH,而且每一个借币都需要单独的仓位管理。而 FTX 上借贷非常方便,比如我想去 Avalanche 做一个套利,我可以直接抵押美元、比特币以及各种仓位,通过 cross margin 借出 $AVAX,套利结束 5 分钟后再还回来,非常省事,几乎没有费用。现在没有 FTX 了,我的很多策略跑起来都麻烦了很多倍。

Wilson:你觉得它与 FTX 破产的关联性主要体现在什么方面呢?

Frank: FTX 的问题很大程度上是 cross margin 模式埋下的隐患,它敢提供这样的功能而币安不敢,按理说技术实现上是不难的,难点在于风险管理。

在 cross margin 的模式下,它的爆仓计算就要考虑到各种币 margin 的计算。而 FTX 给了很多币非常高的抵押率,BTC 和 ETH 抵押率都在 95% 以上,但是像 $sushi 这种流动性较差的币甚至也有 90% 以上的抵押率。当时在 $UST、$Luna 爆的时候,它们的抵押率竟然也保持在 90% 以上,这种时候假如我抵押了很多 $UST,我可以加比较高的杠杆,因为我的抵押率是 90-95%,我可以 20 倍杠杆借很多的钱出来。但是当我爆仓的时候,如果它的风险引擎没有在合理的位置把我很快清算掉的话,就跟 DeFi 协议一样,会留下很多坏账,也就是资不抵债。

22 年有几波单一的闪崩。比如 $SOL 从 200 刀跌到 30 刀,中间没有大额的反弹。如果我在 $SOL 上面有一个 20 倍杠杆,当时那几天鲍威尔开会,有几次一下子波动十几二十个点的。如果一次跌十个点,只要抵押率大于 90%,风险引擎一定会产生坏账。如果你有坏账,理论上是 FTX 自己吞这个损失,但是现在有一个比较大的假设是当时 FTX 敢做这么冒险的事情(当然作为交易员很喜欢这样的 cross margin 模式),是因为它的风险引擎直接把相关的仓位转给了 Alameda 来处理,相当于让 Alameda 来做它的清算人。

FTX 的 cross margin 用户体验上可以让大家冒更大的风险,但是让大家提高资金利用率、加大杠杆,肯定是有人来承担这些风险,这个人就是 Alameda。Alameda 应该是因为坏账的原因承担了比较多损失。

这就是硬币的两面,所有人都说它好用,但好用的背面就是有人在承担风险。crypto 市场大家都希望能加杠杆,下一代好用的交易所应该也是能在加杠杆方面为用户提供便利,现在的币安没有 FTX 好用,假如有另一个能加大杠杆的交易所,大家还是会愿意去。

Frank:Solana 是 Sam 很支持的公链,最核心的优势是便宜,当时以太坊一笔交易是几十刀的 gas,加上每一个区块之间需要平均间隔 13 秒,所以以太坊上各种交易所都没法跑传统的订单簿模式。

Solana 依赖一种相对中心化的共识机制,让大家能低成本快速交易,这样 Solana 上面的交易所就可以跑大家最熟悉订单簿。

Sam 和 $SOL 之间有一个广为人知的故事就是 $SOL 最早在 17、18 年上的时候是两毛钱,一直不温不火,到了牛市的时候也就一两块钱。21 年初,Sam 当时说要 3 块钱买 $SOL,他当时发了一个很著名的 Twitter —— "I'll buy as much SOL has you have, right now, at $3. Sell me all you want. Then go fuck off." $SOL 就从 3 块钱被拉到了 200 块钱,这就是 Sam 造神的过程。

FTX 和 Solana 有很深的生态绑定,FTX 也最早支持 Solana 上 USDC、USDT 以及各种 wrapped token 的提现。Sam 在 Solana 生态的建设上做了很多拉盘工作。Solana 生态上的代币他也都投资了,这导致 FTX 的 balance sheet 上有非常多的 Solana 相关资产。

wrapped token:wrapped token 是与它们所代表的资产价值挂钩的另一种代币形式。例如 Wrapped Bitcoin (WBTC),1 WBTC 与 1 BTC 的价值相同,因为它与比特币的价值挂钩。便于在不同的区块链上使用。

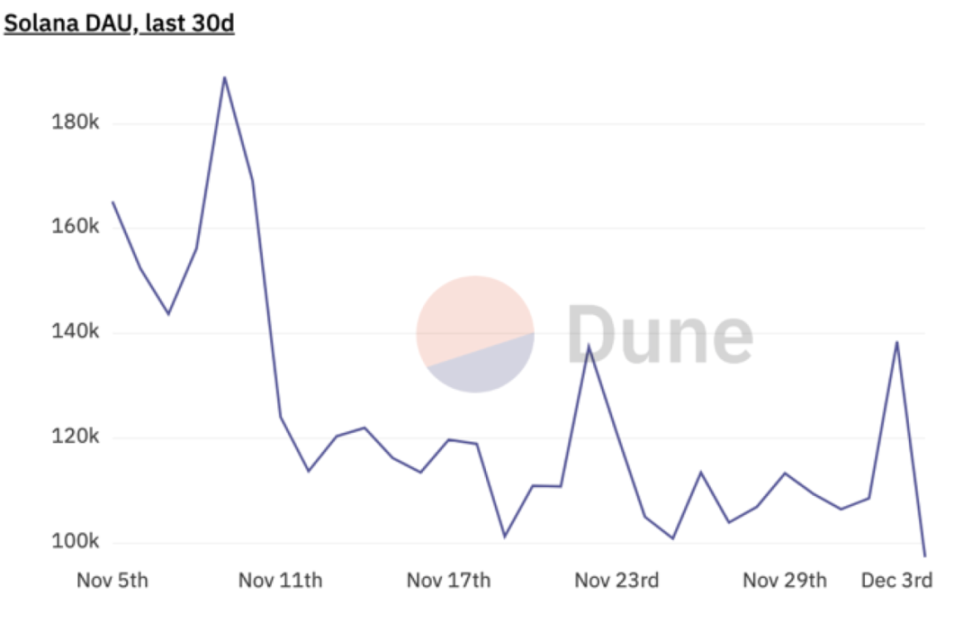

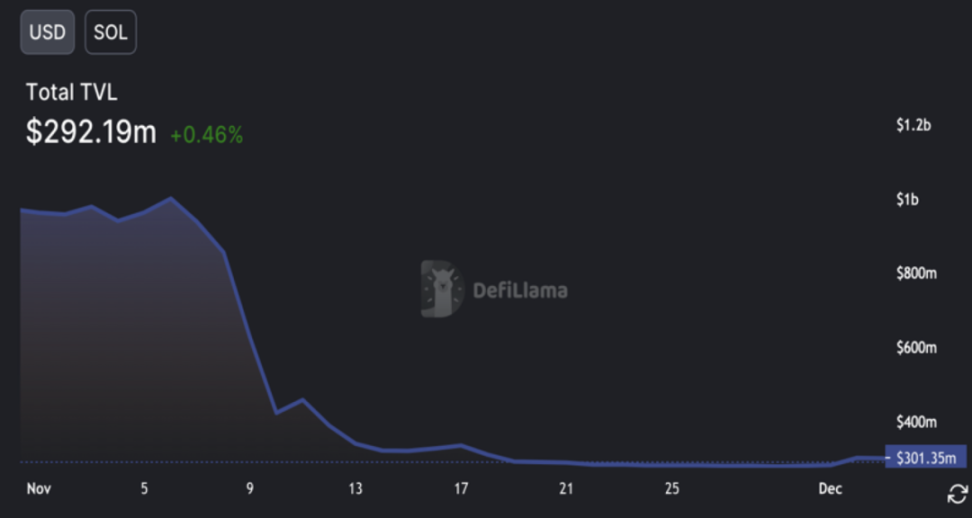

Wilson:Solana 作为曾经最成功的 alternative layer1 的代表,当我们去反思这些成功的时候,到底有多少是因为它背后有很强的资本支持,有多少是因为生态或者技术上的优势。在过去一个月,整个 Solana 生态的 TVL 大概萎缩了 70%,活跃开发者也差不多减半,DAU 也萎缩了差不多 30%,明显比其他公链出现更严重的下跌。这些用户端数据反映出来的一个情况,可能是人们过去对 Solana 的赞誉,也许并不是因为生态本身的价值,更多是它背后有强大的资本支持。

Frank:美国 VC 非常喜欢 Solana 生态。以太坊 17、18 年在美国 VC 圈已经很火了,他们都知道以太坊,但是当时并不觉得它非常有想象力。而 Sam 是美国精英圈子里出来的,所以对他很清楚这帮人喜欢什么。

SBF 在华盛顿听证会后

摄影: SARAH SILBIGER/BLOOMBERG NEWS

美国硅谷头部 VC 非常认 Solana 生态,他们喜欢讲 web3,很多中国投资者也是这样。和他们讲以太坊的去中心化,大家是不理解的,但是说这是「下一代互联网」,硅谷人就会很感兴趣。Solana 总部就在旧金山。

Wilson:Solana 生态体系的成功和 SBF 个人品牌的打造相关性非常高,他们呈现了一个属于美国的、属于西方的、属于新一代的区块链形象。

Frank:以太坊在美国并没有那么接近主流文化,Vitalik 在美国人看来是「不酷」的,他太 nerdy。他是个加拿大人,又是俄罗斯裔,不主动迎合西方社会的喜好。Sam 虽然「胖」了点,但他强调要给美国人捐钱做慈善,比 Vitalik 讲去中心化的更受美国精英青睐,Vitalk 更像世界公民,美国人是不喜欢的。很多大佬从一开始就愿意支持 Sam,但很少有大佬从一开始就愿意给 Vitalik 投资。

Wilson:Sam 的行为模式更符合这个资本主义的基本规则,就是要跟大家一起挣钱,而 Vitalik 能给谁挣到多少钱?不好说。但 Sam 至少在这之前是帮很多人挣到过大钱的,我觉得这也是大家在当时会支持他的根本原因。

Frank:硅谷这帮人已经是既得利益者了,硅谷的 VC 都是有钱人,他们不喜欢听真正颠覆性的故事。Sam 把 FTX 定位成 fintech 公司,而硅谷很认 fintech。

Wilson:「web3」这个概念就是在迎合硅谷喜欢的叙事方式,让 crypto 变成一个他们更熟悉、更亲近、看起来没有那么大敌意的事物。

FTX 不可原谅的错误

Frank:我们接下来讲一下最关键的破产清算的问题,据说这次 chapter11 写得文采不错,Wilson 你要不要讲一下,在破产清算文件中暴露 FTX 之前出了什么样的问题?

Wilson:我全部读了一遍清算文件,里面确实有一些令人震惊的事实。这家公司不仅从结果上来讲造成恶劣的影响,从一个企业管理的角度来讲,也犯了很多不可原谅的错误。

所以公司的内部管理有非常多的问题,抛开风险管理或者说投资决策这些错误之外,从公司运营角度来讲,他们也犯了一些无法原谅的错误。

Frank:我同意你关于「FTX 没有很好的公司治理」的观点。这次出大问题,本质上也是缺少能约束 SBF 的人。但我有一点不同意,crypto 公司确实是不一样的,你说的这些,除了私钥管理,币安、火币、OKX 大概率也没有做。传统的公司治理是不适合 crypto 公司的,如果采用传统的公司治理,对于 crypto 公司很难有正向的帮助。

与他们形成鲜明对比的是 Coinbase,它几乎遵守了美国所有公司管理规定,采用硅谷各种先进的工作理念。但在 crypto 的行业里,它是落后于竞品的,它的核心是服务那些希望拥有良好公司治理的 crypto 用户。但 Coinbase 有个问题,它受制于美国监管,所以连衍生品都没有,那就不会有真正的交易员去那里交易。

Wilson:本质问题是我们要给这个行业多大的自由度和多大的限制的权衡。它不能是完毫无限制,也不能是完全卡死、没有创新。但是我觉得 FTX 的一些行为,超过了鼓励产品创新的合理自由范围。

Frank:但 SBF 这种自大是可以理解的,21 年他账上有 500 亿美金的时候,假如我是他,我也会觉得你们这帮 VC/PE 啥都不是,你们干嘛要来我的董事会,你连一个比特币都没有,连一笔正经的套利都没做过,而我一年给我的公司赚了 500 亿美金。这也有点像 Do Kown、Zhu Su 的情况。

Wilson:很多时候如果你做了你不应该做的事,比如说通过使用客户资金做了一些交易,确实赚到了很多钱,这不应该成为你用客户资金来冒险的理由。最简单的道理是,这种行为的风险对另一个承担方来讲,是一个未知的、不透明的风险。如果我作为一个 FTX 用户,如果我知道他在冒险,并且可以获得风险所带来的收益,我觉得这没有关系。但是如果他在冒险的时候,我并不知情,并且也没有分享任何收益,只承担了风险。不管是在哪个行业,这都是个不公平的交易。

Frank:那这种公平不公平应不应该由政府来管?我觉得对于 crypto 公司,谁都不要管,至少 DeFi 是这么一个趋势。

Wilson:在 DeFi 中我同意你的观点,因为 DeFi 市场参与者信息是彼此相对对等的。但在中心化金融里,它是不对等的关系,散户不知道中心化机构在做什么。这是政府会介入行业的根本原因,它无法在自由市场里完成有效的资源配置。

Frank:监管币安就会让币安更安全吗?我觉得不一定。币安现在「安全」的原因是,cz 能以「安全」这个品牌形象能赚到最多的钱。Coinbase 的安全一方面跟 CEO 个人人品、先天教育有一定关系,但是 Coinbase 安全,很大程度上是它的利益在此,保证安全合规,它才能上市,上市了之后,美国的一些被动基金就会去买它。但是币安和 FTX 的逻辑不是这样。

被动基金:常被称为指数型基金,一般选取特定的指数成份股作为投资的对象,资金分散到指数中不同的行业、不同的成分股里,有效避免了个股风险,不主动寻求超越市场的表现,胜率相对较高,但收益有限。

政府也是一个参与者,如果你做了更多合规的事情,大家就会利用「合规」套利。从根本来说,除非做一个 Fintech 公司,像 Coinbase 这种,那没问题。但如果要做一个 crypto 公司,天然需要一套新的治理流程。但这个治理流程是什么?很难说,但我比较确定这个治理流程最核心的点,应该是「确保大家一起赚钱」这个利益是一致的。

币安的价值很大程度来自于安全、交场第一,它需要好好做才能保持市场第一,cz 才能赚到更多的钱。这就形成了一个天然的、市场调节的治理流程,币安别提董事会了,连其他比较厉害的角色都很少,大家仍然觉得它是比较安全的。不过,我同意这套市场形成的机制没法保护散户。

币安创始人兼 CEO 赵长鹏在 6 月的巴黎会议上

摄影:BENOIT TESSIER/REUTERS

监管方和政府是有利益诉求的,当银行遵守政府协议的时候,本质上是政府在收税。相当于管这个事情的人权力就更大了,界定了一个收税权。

crypto 不是天然需要一个有收税权的人存在。因为传统金融还是要美元结算,大家打官司还是要美国政府来结算, 但是 crypto 的结算并不在美国政府。当然你要走到破产这一步,就在美国政府了,但至少在 DeFi 上,结算不是在美国政府的时候,如果政府进来干预,本质上是多了一个利益相关方。

我现在是比较倾向于这个行业既然有这个机会,应该迭代出来新的治理框架。治理框架中肯定有政府,但是这个治理框架,不应该是跟 Google 或者中国人民银行一样的框架。

我们需要向前看。如果哪个交易所如果向后看去管理,那么它就会成为 Coinbase 那种去套监管的利,但是很难在 crypto 上做出创新。如果像传统交易所传统的股票一样上市一样的话,300 页文件里 200 页都是监管文件,如果上一个币也要这样的流程,最后吃亏的还是用户。

Wilson:但这里有些非线性存在。FTX 破产对于加密世界的信心是一个「偶然突发」和「下台阶式」的打击。为了修复这部分信心的损失,需要短时间内出现能够大幅提升大家对这个行业的合规性和安全性信心的举措。这些举措也许要来自监管推动。如果没有这样的事情发生,这个行业会经历一个更加自然而然的演变过程。但是出现了巨大风险事件的时候,也许我们也不得不接受一些短期的、快速的监管反扑。

Frank:你讲的 adoption 实际上是 institutional adoption,比如说加拿大养老基金会不会来做 crypto,但是一个普通用户是否参与 crypto 本质上在于能不能给他赚钱。

institutional adoption:机构进场

要让养老基金的钱进来,确实需要非常好的监管框架。但是如果希望普通用户进来,实际上监管框架只是众多因素中的一部分。币安不需要监管框架,但它依旧会有源源不断的新用户,比如说它有很多非洲的用户,只是因为用币安转账,比当地的银行系统好用太多。这并不是监管框架推动的,但如果想让美国的机构进来,美国是全世界监管最严的地方,当然需要完善的监管框架。从我个人来说,我一直不期待加拿大养老基金进来,我更期待更多普通用户进来。

Wilson:有意思,这是两个不同的角度,一侧是更多的用户,另一侧是更多的法币。

Frank:我们说一下未来的几个你关注的事情吧。

Wilson:我现在比较关心三件事:

1. CEX 如何重新赢得大家信任。FTX 暴雷之后,交易所们都在展示自己的 proof of reserve(储备金证明)。大家也都知道,光展示 assets 是不够的,还需要展示 liability,所以大家开始研究关于「如何安全隐私地证明交易所 liability」的方案。我觉得 zk-SNARK 似乎能解决这个问题,但有一些微妙的一些细节,比如是否每个用户都有动力去做一遍计算,验证一下自己的账户安全,它需要大家都做才有意义。

zk-SNARK:一种用于加密的零知识证明协议。具体细节和实现原理可参考 https://vitalik.ca/general/2022/11/19/proof_of_solvency.html

2. DEX 是否能够得到更多的发展。FTX 破产后的几天,这个链上 perpetual 和 DEX 是涨得最多的板块,比如 dYdX、GMX。我能够想象未来会拥有一切都挪到链上的交易体系,虽然这个过程很困难。但因为现在基础设施的建设已经到了一个相对完善的阶段,离那个目标已经不是太远,这也是我很期待的,它能否真正带来区块链的大规模应用,这很令人兴奋。

3. 我还比较关心机构投资会不会回来。如果说这些机构不回来,对这个行业的 beta 意味着什么?过去一两年,以 GBTC 为代表的机构的现金流是支撑行业的重要因素,我个人觉得行业最根本的成长来自于这些流入资金,只有足够的外部资金推升比特币和以太坊的价格,其他小币才会跟着普涨,生态才能有钱,开发者才能有钱开发。所以我认为这是一个重要的基础,如果机构资金流大幅缩减,或者彻底停止,甚至资金流出,对行业发展意味着什么?这让我很担忧。

Frank:第二点我补充一下。大的 DEX 尤其是衍生品 DEX 有可能是需要做一条 应用链,才有可能实现更进一步增长。

以现在的智能合约的开发水平,开句玩笑话,在足够长的时间里,所有的钱最终一定会流到「黑客」那里。如果做一条链,有个很关键点在于它可以回滚或者是在共识层面做些事情。比如说现在很火的 GMX,现在只能交易 5 个币, 当他想交易 100 个币的时候,会更加容易受到攻击。这里有个很关键的点是,现有的智能合约安全体系是非对称性的,攻击者拥有绝对的优势,智能合约代码里只要出一个哪怕很小的 bug,所有的东西都会受影响。即使你用 formal verification 之类的东西来测试安全性,效果也是有限的。所以说现有的 DEX app,比如 GMX,现在没有被攻击并不代表其没有大的漏洞,当攻击他的利益足够大的时候,就会有足够多厉害的黑客去研究怎么攻击它。

formal verification:形式化验证,依赖于严格的数学程序来搜索模型或代码的可能执行路径,以识别设计中的错误。

Wilson:我觉得这里有一个很基本的问题,你相不相信能做到绝对的 code is law,还是说我们需要保持一部分中心化,就像你说的回滚或者修改链上交易的权利,以保护这些尾部风险。这是一个值得思考的问题。

code is law:代码即法律

Frank:虽然大家说 code is law,但现在很多项目,包括 dYdX 的 contract 一定是 proxy contract。如果是 proxy contract,随时都可以换掉,当然它有 time lock 这样的保护措施,但本质上已经丧失真正的不可篡改性了。所以说从我角度来看,任何大的 DEX,尤其是衍生品 DEX,如果真的想保证安全,唯一的方法就是做一条链。有可能是以太坊 L2,也有可能是 cosmos 的 app chain。

proxy contract:代理合约,可作为外部存储便于更新和修改主合约。

time lock:时间锁,属于智能合约的一种,可设定一定时间,来延迟另一个函数调用。常用于保护用户。

Wilson:我同意,但是这肯定会牺牲一些用户使用的便利性。你觉得 Uniswap 未来会有被大规模黑客攻击的风险吗?

Frank:Uniswap 是两层结构,上面有一层 router,底下是被调用的 Uniswap pair 和 factory,Uniswap V2 pair 和 factory 的合约写得确实很简洁,应该没有大的风险。Uniswap pair 几乎是以太坊上最简单的合约了,就是一些加减乘除,如果这都出问题,对智能合约安全开发的信心的打击还是很大的。

因为 Uniswap 本质上是以最简洁方式去设计的,所以它风险比较低。但只要稍微想做点东西,比如说衍生品交易所,最后的代码一定很复杂,而这种复杂性一定会加大安全风险。

Reference

https://project--t.notion.site/FTX-Alameda-Resources-b091387fe6fc4a11a2dd70a5df27d3b4