作者: 币安app官方 日期:2024-10-14 22:45

原本标题:2023

原文作者:Daesu

原文来源:Daesu

编译:双木,Biteye

2023 年开始火热,Defi 叙事正在变革,让我们看看发生了什么。

尽可能多地抵押 ETH 是 2023 年的主要目标。我们需要尽可能多的人运行验证器,以使以太坊成为最去中心化和最强大的区块链。

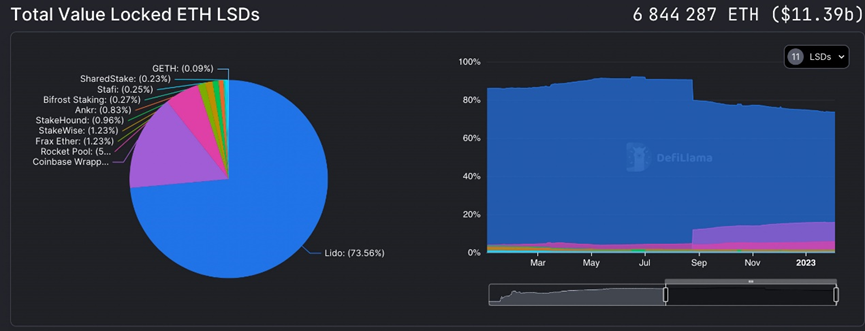

但这还不是全部,我们需要停止在 DeFi 中使用未抵押的 ETH。LSD 最终应该会取代 WETH 和 ETH,但目前流传的 LSD 版本太多了。

这让我想到了 2023 年的下一个热门话题,即解决分散的流动性问题。LSD 是一个伟大的工具,可以做很多事情,但碎片化的流动性是它的一个缺点。

LSD 战争为用户带来了很多竞争、强大的激励和许多选择,看起来是积极的,但这违背了我们的本心:质押的 ETH 成为去中心化金融的基础货币。

@fraxfinance 可以改变这一切?

幸运的是,我们可能有一个救世主来统一所有抵押的 ETH 流动性。比如@fraxfinance的frxETH 和 sfrxETH 。

(LSD 战争(2023 年 2 月 3 日),Defi Llama)

@fraxfinance将在 Curve 上创建一个 frxETH/USDC/FRAX 池,用他们所有的投票和贿赂权大力激励,从而吸引大量流动性。就这么简单。我们之前已经看到它与 FRAX Base Pool 一起工作。

从现在开始,我将把它称为经典的Frax。如果 @fraxfinance 可以在启用上海提款之前建立 frxETH 矿池,他们应该会成功。这需要时间,因为 Uniswap 积累了许多忠实用户,但过了一段时间后,很难拒绝他们的收益挖坑和节约成本的本能。

一个新世界将开始,frxETH/USDC/FRAX 是 ETH 流动性的家园。所有 LSD 竞争者都将被迫做出选择,慢慢死去或创建他们的 xETH/frxETHBP。@LidoFinance 呢?显然是一个更长的过程,但最终结果都一样。如果他们心态摆正,他们将与 @fraxfinance 合作,这将是双赢的。

2023 年,我们将观察到 @fraxfinance 的抵押率达到 100%。在这个供应水平上,@fraxfinance 必须产生 2800 万美元的非 Frax POL (POL, Protocol-Owned Liquidity 协议拥有的流动性)才能实现这一目标。当信心增加时,使用量和数量也会随之增加。如果他们成功了,@fraxfinance 生态系统最终应该呈指数级增长。

FXS 的唯一缺点是通货膨胀。让我们看看结果如何。现在质押 ETH 已经非常常见,你会怎么处理你的 ETH 呢?

金库

金库(Vaults)已经成为一种主流说法,DeFi 用户正在寻找自动化策略来让奖励自动复投,同时减轻无常损失以产生更高的回报。

@aladdindao推出的系列产品就是朝着这个方向发展的。聪明地获取未来收益(clevCVX、clevUSD),集中器提供自动收获的金库(aCRV、abcCVX、afrxETH 等)。@ConicFinance是另一个期待已久的产品,它基本上是 Curve LP 的自动化流动性管理器。目的是通过将单一资产存入 omnipool 来接触多个矿池。

这绝对会爆炸,我们都知道 Curve LP 是唯利是图的。USDC、DAI 和 FRAX 是首批支持 omnipool 及其各自白名单矿池的资产。VlCNC 持有者可以投票选择创建哪个 omnipool、决定现有 omnipool 去留以及池在 omnipool 中的权重。vlCNC 持有者手中的权力很大。

这里必须提到 GLP 金库战争。

我对 GLP 战争的简单看法是,由于交易者行为,GLP 构成不断发生微小变化,追求 Delta 中立性是复杂的。这使得再平衡成本很高,所以我目前更喜欢 Jones 解决方案,即内部允许借入/借出 GLP 。用户将最大化 GLP 的收益和成本。历史告诉我们,GLP 在一年后收益超过损失。对于真正将 GLP 视为长期投资产品的用户,对 GLP 应用杠杆可能是最赚钱的选择。只要他们能承受损失。帐户抽象

账户抽象具有巨大的实用潜力,用户可以保留与钱包绑定的新智能合约的所有权,而无需与之交互,它就像他们钱包的子钱包。智能合约将只执行授权和编程的操作,用户可以在稳定币或 ETH/BTC 上进行抵押不足的借贷(杠杆 5 倍),以用来专门投资。例如,您可以存入 10 ETH,借入 40 ETH,将其换成 BTC,为 stETH 池提供流动性或将 USDC 换成 CRV。所有资产都保留在智能合约中。 因此,用户可以利用它来撬动很多东西,而不仅仅是做多或做空代币。它仍然处于初始阶段,有上限和最低开户金额(Gearbox 上的余额至少为 10 万美元),而且必须将策略列入白名单并进行监控。Gearbox 是该领域的领导者(1.1755 亿美元 TVL),Sentiment(980 万美元)紧随 Arbitrum 之后。合约的安全性也是关键。抽象账户的主要优点是提高了安全性,抽象账户可以被恢复。这可以解决私钥问题,真正有助于钱包的采用。账户抽象 Accounts Abstraction 需要大力推动。我们正走在正确的道路上。

@GMX_IO 将进行大规模升级,我们仍在等待听到该系统的具体工作原理。我很确定第一个成功的矿池将基于不同版本的抵押的 ETH。@GMX_IO 自然会成为 frxETH 在 Arbitrum 上的流动性之家。@fraxfinance 应该在 @GMX_IO 上扩展他们的一些 POL 和激励措施。

下一次迭代是 @GMX_IO 的必经之路。在 2022 年,由于其巨大的成功,@GMX_IO 有时难以提供可用于交易的流动性, 2023 年,@GMX_IO 应该快速并通过添加新的交易对吸引不同类型的用户。

2023 年应该是去中心化平台接管中心化平台的一年。这些协议所做的改进是为了让用户体验与 CEX 上一样好。前端运行和 oracle 问题会在下次迭代修复,所有这些都奔向快速的执行。去中心化的精神将完成剩下的工作。

我已经很久没有谈论 @dopex_io 了。对我来说,它是加密领域最具创新性的协议,同时拥有最聪明和最愚蠢的社区之一,真的很神奇。

优点在哪里?

他们重新组合了人们对期权的看法。在我的生活中,我从未想过我能够正确理解期权运作方式,能够有能力通过购买期权来参与叙事炒作。这一切之所以成为可能,多亏了@dopex_io 团队。那么他们在做什么?

SSOV。当它问世时,我对产品的简单印象深刻,您可以轻松地以定义的行使价购买期权,并更轻松地提供流动性。一个很大的优势是 calculator,它可以帮助您了解自己在做什么。

这一切只是 @dopex_io 产品的冰山一角。当 Atlantics Puts 实现并最终推出时,一切加速了。@dopex_io 开辟了无限的选择,并带来了真正的区块链创新。我的意思是如果没有区块链,Atlantics 是不可能实现的。

所以现在您可以购买看跌期权并使用您购买的抵押品。Atlantics 借款被 @dopex_io 白名单合约限制,类似于账户抽象的工作方式。我们将看到许多有趣的用例,可组合性已被释放。@dopex_io还推出了 Long Straddles ,它利用了 Atlantics 认沽的优势,同时做多和做空X代币。你买了一个看跌期权和相关的跨期(Straddles)代币,价值为你买的期权的50%。

这是对预定时间段(目前为3天)的波动率的赌注。当您知道某事即将发生但您不知道会发生到什么程度时,这是一个宝贵的工具。加密领域的经典之作。跨期交易是 Dopex degen 赌场的一个很好的功能。接下来,@dopex_io 引入了 Options Liquidity Pools。您可以存入抵押品并以固定执行价格和选择的折扣购买期权。

另一方面,期权买家可以随时出售他们的期权,并收取退出费,这是流动性提供者提供的折扣。这带来了流动性和可组合性,并将为平台带来更多的交易量。这是 SSOV 缺失的部分,有了它,产品更完整了。当然,流动性需要保持不变,但这是一个长期的过程。运转越久,更好的产品会获胜。

是的,您现在可以在不被清算的情况下做多。@dopex_io 团队疯狂的设计。你不是不会出错,也不是不会赔钱,但你不会在丧心病狂的清算中失去所有的钱。现在就这些了,还有其他一些我想深入讨论的事情,比如协议将如何尝试更好地调整粘性用户和代币用例。在这个竞争激烈的市场中很难找到新用户,协议可以更好地激励他们当前的忠实用户持有治理代币。

Synthetix v3 和 Radiant v2、链接质押、费用折扣和 veDPX 持有者的特权是我想到的例子。其他值得一提的事情是跨链世界、 GammaSwap 和与 IL 的斗争、Connext Amarok、Circle 跨链传输协议、crvUSD、拯救 optimistic rollups 的 Arbitrum、zkRollups、Silo、新的 DEXs 产生的新投票者模型...未来会有很多创新,2023 年应该会非常令人兴奋。

感谢所有 meme 和分析创作者。你们都在改善生态系统。 创始人请保持努力,今年给我们一个惊喜。